中小企業事業再生ガイドライン;その概要と意図、実用化の見通しについて

2022年7月17日2022年3月4日、「中小企業の事業再生等に関するガイドライン」(以下「中小企業事業再生GL」もしくは「GL」)が公表されました。

本稿ではその概要とGLの意図するところについて解説するとともに、今後GLが中小企業の事業再生実務において十分に機能し、活用されるためにはどのような要件/環境が整備されなければならないか?等について考察してみました。

【第一部】目的

2021年6月に内閣官房より公表された「成長戦略実行計画」において「中小企業の事業再構築・事業再生の環境整備 」が謳われ、「中小企業の実態を踏まえた事業再生のための私的整理等のガイドラインの策定について検討する。」とされました。

2001年に公表された「私的整理ガイドライン」の活用が大企業中心にとどまり、いわゆる私的整理の手法としては(「象徴的存在」としての意義はあったものの)広く普及しなかったことを踏まえて、中小企業にとって使い勝手の良い再生手続きが求められたものと考えられます。

また、中小企業の事業再生手続きの主流とも言って良い「中小企業活性化協議会」(旧中小企業再生支援協議会)の再生支援手続きと同等の機能が民間レベルでも実践/発揮されることを期待しているものと思われます。

中小企業事業再生GLを取りまとめたのは「中小企業の事業再生等に関する研究会」で、「金融界・産業界を代表する者が、中立公平な専門家、学識経験者などとともに活発に議論を重ねてきたが、今般、その成果物を「中小企業の事業再生等に関するガイドライン」として公表するものである。」とされています。

GLは「第一部」「第二部」「第三部」で構成されています。

この項では、その「第一部;本ガイドラインの目的等」について解説します。

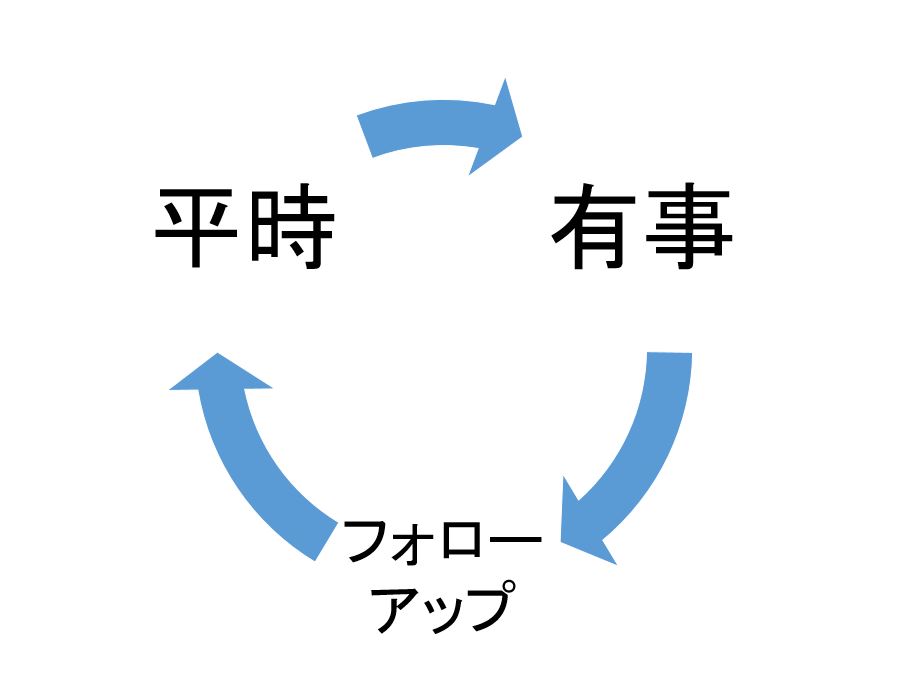

中小企業事業再生GLでは、その目的として、「中小企業者の『平時』、『有事』、『事業再生計画成立後のフォローアップ』、各々の段階において、中小企業者、金融機関それぞれが果たすべき役割を明確化し、中小企業者の事業再生等に関する基本的な考え方を示すこと、「新型コロナウイルス感染症による影響からの脱却も念頭に置きつつ、より迅速かつ柔軟に中小企業者が事業再生等に取り組めるよう、新たな準則型私的整理手続、即ち『中小企業の事業再生等のための私的整理手続』を定めること」が挙げられています。

ここで注目すべきは、

①中小企業の置かれている「段階」を「平時」「有事」「フォローアップ」に分け、それぞれの段階での中小企業と金融機関それぞれが果たす役割を示している点で、中小企業だけではなく、その重要なステークホルダーである金融機関が強く意識されています。

また、

②「新たな準則型私的整理手続」を定めるという点です。「準則型私的整理手続」とは、根拠法令に基づいて制度化された私的整理手続で、いわば「公認の私的整理」。

代表的なものとして、事業再生ADR手続や中小企業活性化協議会による手続、特定調停手続などがあります。今回、GLが新たにそれらに加わります。

私的整理ですので、「法的拘束力はないものの、債務者である中小企業者、債権者である金融機関等及びその他の利害関係人によって、自発的に尊重され遵守されることが期待されて」います。

要約すれば、「有事」を軸とした中小企業の各段階での中小企業と金融機関のとるべき姿勢や役割を示すとともに、その際の「準則型私的整理手続」を新たに定めた、ということになります。

【第二部】 基本的な考え方

第二部では、「中小企業の事業再生等に関する基本的な考え方」が示されています。

前述した「有事」の定義がここで初めて出てきます。

GL上の「有事」とは、「収益力の低下、過剰債務等による財務内容の悪化、資金繰りの悪化等が生じたため、経営に支障が生じ、又は生じるおそれがある場合」です。

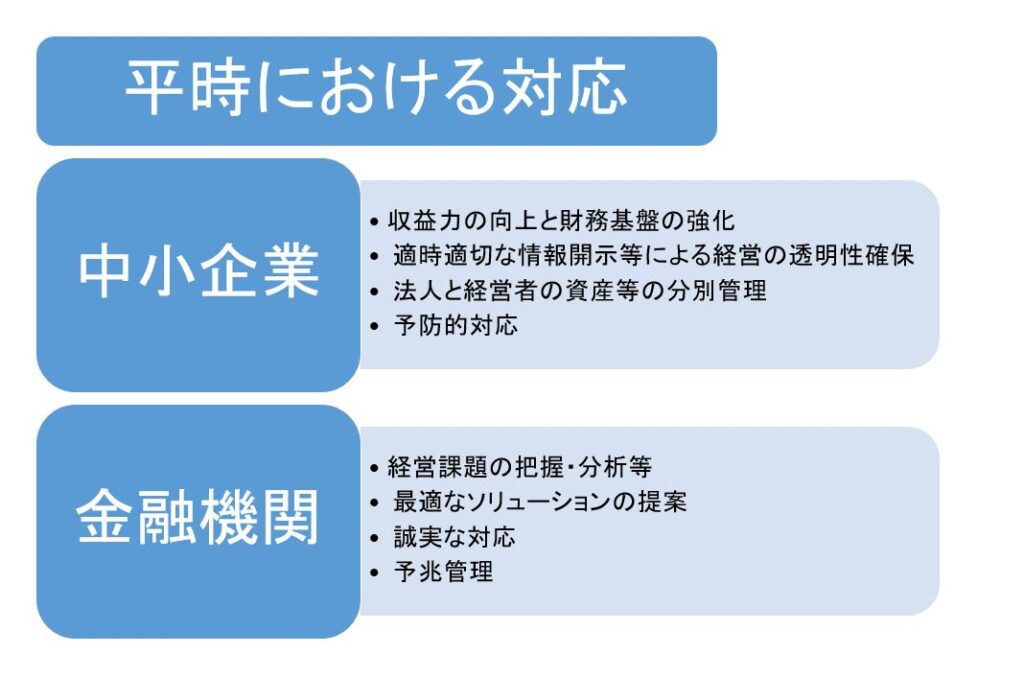

平時における対応

中小企業と金融機関は、「有事」になる前の「平時」においても「両者が適時適切な対応を取り、信頼関係を構築しておくことが極めて重要」とされており、中小企業は平時から、以下の対応に努めることを求められています。

- 収益力の向上と財務基盤の強化

- 適時適切な情報開示等による経営の透明性確保

- 法人と経営者の資産等の分別管理

- 予防的対応

一方、金融機関は、

- 経営課題の把握・分析等

- 最適なソリューションの提案

- 誠実な対応

- 予兆管理

を求められています。

やや皮肉な見方をすれば、①~③はいずれも両者にとって「できていそうで、できていないこと」で、④については両者がしっかりコミュニケ‐ションをとって平時から後手を踏まない対応をしましょう。ということができると思われます。

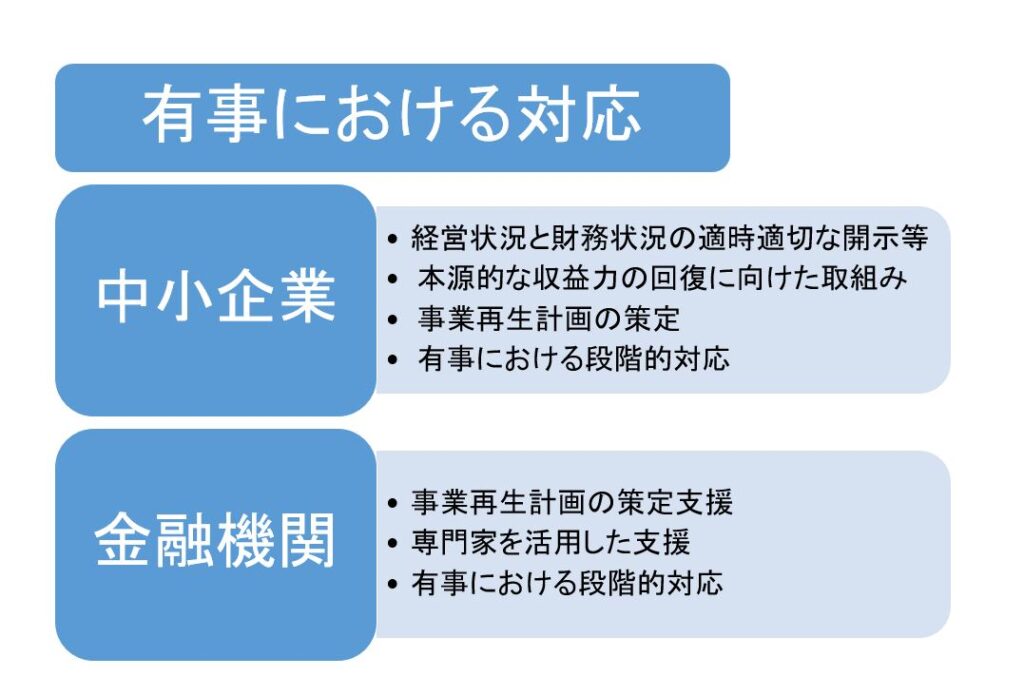

有事における対応

次に「有事」においては、中小企業は、

- 経営状況と財務状況の適時適切な開示等

- 本源的な収益力の回復に向けた取組み

- 事業再生計画の策定

- 有事における段階的対応

が求められており、

特に④においては、

- イ 返済猶予等の条件緩和が必要な段階

- ロ 債務減免等の抜本的な金融支援が必要な段階

- ハ 上記イ、ロの対応策を講じてもなお事業再生が困難な場合⇒スポンサー支援などを検討

- ニ 上記イ、ロ、ハの対応策を講じてもなお事業再生が困難な場合⇒廃業を検討

と、段階に応じた対応が示されています。

一方、金融機関には、

- 事業再生計画の策定支援

- 専門家を活用した支援

- 有事における段階的対応

が求められており、

③においては、

- イ 条件緩和の申出を受けた場合⇒条件緩和により事業再生の可能性があり、必要性・合理性が認められる場合には誠実に検討する。

- ロ 債務減免等の申出を受けた場合⇒減免等により事業再生の蓋然性があり、必要性と金融機関にとっての経済合理性があり、金融機関間の衡平が確保され、かつ、経営責任と株主責任が明確化されている場合には、経営規律の確保やモラルハザードの回避といった観点も総合的に勘案しつつ誠実に検討する。

- ハ 上記イ、ロの対応策を講じても再生が困難で、スポンサー支援を求める旨の申出を受けた場合⇒スポンサー探索に協力することが期待される。

- ニ 中小企業者から廃業の申出を受けた場合⇒円滑な処理等への協力し、納得性を高めるための十分な説明に努めるることとする。

と、中小企業の申し出への対応例が示されています。

私的整理検討時の留意点

更に、項を改めて「私的整理検討時の留意点」として、

- 保証債務の整理:保証人(中小企業経営者を想定)は「経営者保証に関するガイドライン」を積極的に活用する等して、主債務と一体整理を図るよう努める

- 各種手続の選択並びに手続間の移行:私的整理手続の協議が不調に終わり、法的整理手続や、他の私的整理手続に移行する場合、双方誠実に協力し、手続間の円滑な移行に努めることとする。

ことが、示されています。

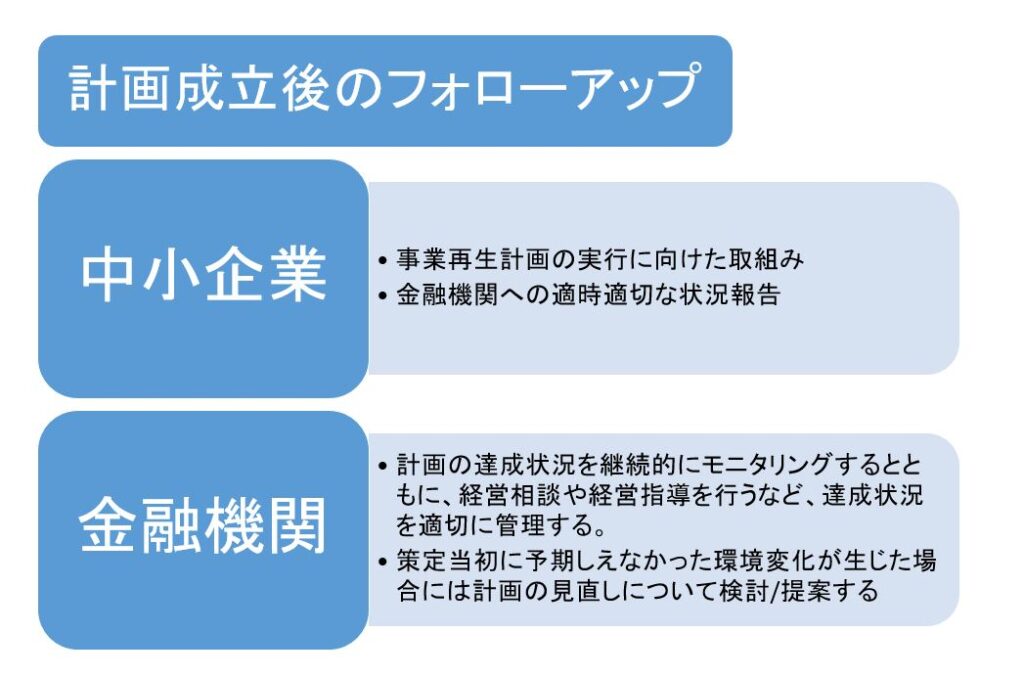

事業再生計画成立後のフォローアップ

最後のフォローアップ段階においては、事業再生計画実行開始年度から起算して概ね3事業年度のモニタリングが想定されており、

中小企業は、

- 事業再生計画の実行に向けた取組み

- 金融機関への適時適切な状況報告

が求められています。

一方、金融機関には、

- 計画の達成状況を継続的にモニタリングするとともに、経営相談や経営指導を行うなど、達成状況を適切に管理する。

- 策定当初に予期しえなかった環境変化が生じた場合には計画の見直しについて検討/提案する

ことが求められています。

また、計画と実績の乖離が大きい場合には、

- 中小企業者と金融機関は、相互に協力して真因分析を行い、対策について誠実に協議する

- 達成が困難と見込まれる場合は、計画の変更や、法的整理、廃業等への移行を行うことが望ましい

とされています。

【第三部】中小企業の事業再生等のための私的整理手続

第三部においては、新たな準則型私的整理手続きとして「中小企業版私的整理手続」が示されています。

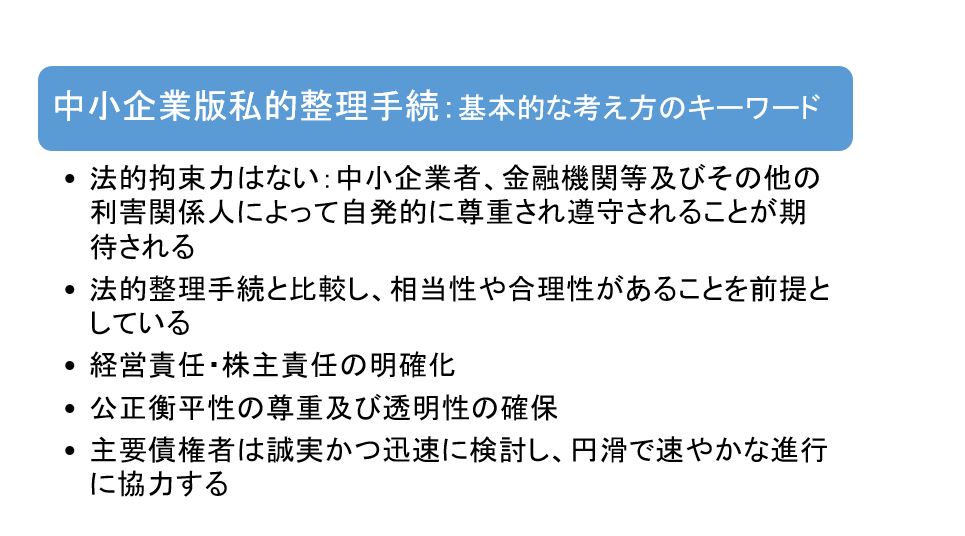

基本的な考え方

本手続の基本的な考え方としては、以下のような内容が示されています。

- 法的拘束力はないものの、中小企業者、金融機関等及びその他の利害関係人によって、自発的に尊重され遵守されることが期待される

- 法的整理手続と比較し、事業価値や資産等の毀損が少ない等、相当性や合理性があることを前提としている

- 経営責任を明確にすること、債務減免等を求める場合は、株主もその責任を明確にすることを予定している

- 公正衡平性の尊重及び透明性の確保を旨とする

- 主要債権者(金融債権額のシェアが最上位の対象債権者から順番に、そのシェアの合計額が50%以上に達するまで積み上げた際の、単独又は複数の対象債権者)は中小企業者から本手続の利用を検討している旨の申出があったときは、誠実かつ迅速に検討し、円滑で速やかな進行に協力する。手続の初期段階から信用保証協会と緊密に連携・協力する 等

適用対象となる中小企業

本手続きは、「再生型私的整理手続」と「廃業型私的整理手続」に分かれ、前者は以下の要件全てを満たす中小企業に対し適用されます。

- 収益力の低下、過剰債務等による財務内容の悪化、資金繰りの悪化等が生じることで経営困難な状況に陥っており、自助努力のみによる事業再生が困難であること。

- 対象債権者に対して経営状況や財産状況に関する経営情報等を適時適切かつ誠実に開示していること。

- 中小企業者及び保証人が反社会的勢力又はそれと関係のある者ではなく、そのおそれもないこと

後者は、以下の要件全てを満たす中小企業に対し適用されます。

- 過大な債務を負い、既に発生している債務(既存債務)を弁済することができないこと又は近い将来において既存債務を弁済することができないことが確実と見込まれること

- 円滑かつ計画的な廃業を行うことにより、従業員に転職の機会を確保できる可能性があり、経営者等においても経営者保証に関するガイドラインを活用する等して、創業や就業等の再スタートの可能性があるなど、早期廃業の合理性が認められること。

- 対象債権者に対して経営状況や財産状況に関する経営情報等を適時適切かつ誠実に開示していること。

- 中小企業者及び保証人が反社会的勢力又はそれと関係のある者ではなく、そのおそれもないこと

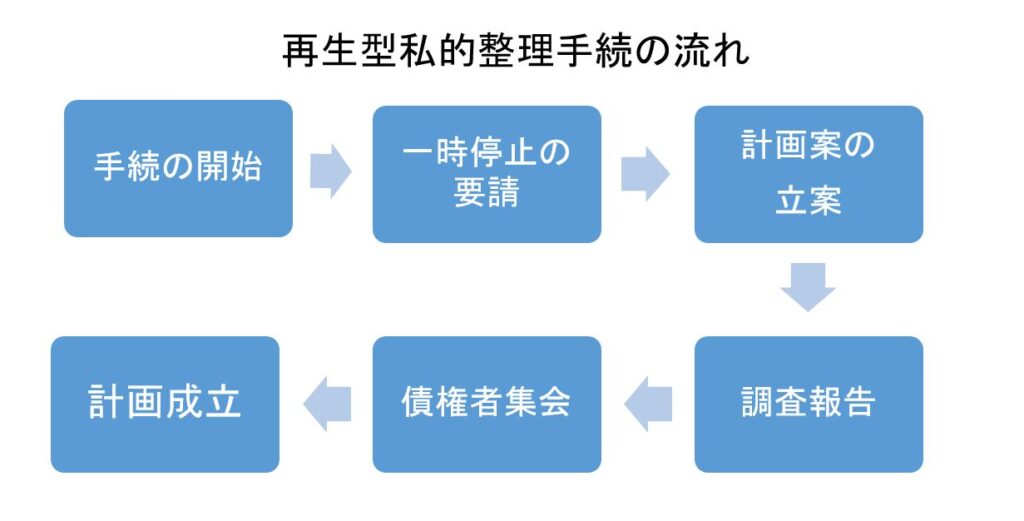

再生型私的整理手続の流れ

では、上記のうち、「再生型私的整理手続」についてその流れを概観しましょう。

手続の開始

- 中小企業は本手続の利用を検討する場合、「外部専門家」(弁護士、公認会計士、税理士、中小企業診断士等)と相談しつつ、「第三者支援専門家」(弁護士、公認会計士等の専門家で適格認定を得たもの)を公表されたリストから選定します。

- 中小企業は、主要債権者に対して、再生型私的整理手続を検討している旨を申し出るとともに、第三者支援専門家の選任について、主要債権者全員からの同意を得ます。なお、上記①にかかわらず、債権者全員から同意を得た場合はリストにない第三者支援専門家を選定することもできます。

- 支援を申し出られた第三者支援専門家は誠実に対応し、主要債権者の意向も踏まえて、再生支援を行うことが不相当ではないと判断した場合には、中小企業の資産負債及び損益の状況の調査検証や事業再生計画策定の支援等を開始します。

一時停止の要請

上記①~③の後、中小企業は資金繰りの安定化のために必要があるときは、対象債権者に対して一時停止の要請を行うことができます。対象債権者は、以下の全ての要件を充足する場合には、「一時停止の要請に、誠実に対応するものとする」と定められています。

- 一時停止要請が書面によるものであり、かつ、全ての対象債権者に対して同時に行われていること。

- 中小企業が手続開始前から債務の弁済や経営状況・財務状況の開示等に誠実に対応し、対象債権者との間で良好な取引関係が構築されていること。

- 事業再生計画案に債務減免等の要請が含まれる可能性のある場合は、再生の基本方針が対象債権者に示されていること(債務減免等の要請を含まない事業再生計画案を作成することが見込まれる場合は、その旨を一時停止の要請書面に記載すること。)

計画案の立案

中小企業は外部専門家から支援を受けるなどして、相当の期間内に、後述の内容を含む事業再生計画案を作成します。

また、その前段となる財務及び事業の状況に関する調査分析と計画策定の進捗状況について外部専門家、第三者支援専門家及び主要債権者等と適宜協議/検討を行います。

事業再生計画案の内容

計画案には以下の内容を含むことが求められています。

イ )自助努力が十分に反映されたものであるとともに、以下の内容を含むものとする。

- 企業の概況

- 財務状況(資産・負債・純資産・損益)の推移

- 保証人がいる場合はその資産と負債の状況(債務減免等を要請する場合)

- 実態貸借対照表(債務返済猶予の場合は必須としない)

- 経営が困難になった原因

- 事業再生のための具体的施策

- 今後の事業及び財務状況の見通し

- 資金繰り計画(債務弁済計画を含む)

- 債務返済猶予や債務減免等(以下、併せて「金融支援」という)を要請する場合はその内容

ロ )実質的に債務超過である場合は、事業再生計画成立後最初に到来する事業年度開始の日から5年以内を目途に実質的な債務超過を解消する内容とする(企業の業種特性や固有の事情等に応じた合理的な理由がある場合には、これを超える期間を要する計画を排除しない。)。

ハ) 経常利益が赤字である場合は、事業再生計画成立後最初に到来する事業年度開始の日から概ね3年以内を目途に黒字に転換する内容とする(企業の業種特性や固有の事情等に応じた合理的な理由がある場合には、これを超える期間を要する計画を排除しない。)。

ニ) 事業再生計画の終了年度(原則として実質的な債務超過を解消する年度)における有利子負債の対キャッシュフロー比率が概ね10倍以下となる内容とする(企業の業種特性や固有の事情等に応じた合理的な理由がある場合には、これを超える比率となる計画を排除しない。)。

ホ) 対象債権者に対して金融支援を要請する場合には、経営責任の明確化を図る内容とする。また、債務減免等を要請する場合には、株主責任の明確化を図る内容とするとともに、経営者保証があるときは、保証人の資産等の開示と保証債務の整理方針を明らかにすることとする。

ヘ) 事業再生計画案における権利関係の調整は、債権者間で平等であることを旨とし、債権者間の負担割合については、衡平性の観点から、個別に検討する。

ト) 債務減免等を要請する内容を含む事業再生計画案である場合にあっては、破産手続で保障されるべき清算価値よりも多くの回収を得られる見込みがある等、対象債権者にとって経済合理性があることとする。なお、債務減免等を必要とする場合の減免を求める額の算定については、その前提となる情報等について誠実に開示するものとする。

チ) 必要に応じて、地域経済の発展や地方創生への貢献、取引先の連鎖倒産回避等による地域経済への影響も鑑みた内容とする。

上記の規定にかかわらず、小規模企業者が債務減免等の要請を含まない事業再生計画案を作成する場合には、次のⅠ及びⅢ、又はⅡ及びⅢの内容を含むことにより、上記のロからニの内容を含めないことができるとされています。

Ⅰ. 計画期間終了後の業況が良好であり、かつ、財務内容にも特段の問題がない状態等となる計画であること

Ⅱ. 事業再生計画成立後2事業年度目(事業再生計画成立年度を含まない。)から、3事業年度継続して営業キャッシュフローがプラスになること。

Ⅲ .小規模企業者が事業継続を行うことが、小規模企業者の経営者等の生活の確保において有益なものであること

ロ・ハ・二は、中小企業活性化協議会の「再生支援実施要領」に記載されている数値基準と同じもので、本GLにおいても同じ目線をもった計画策定が求められる一方で、小規模な事業者が計画策定にあたる場合は数値基準について緩和措置が取られていると考えて良いと思います。

事業再生計画案の調査報告

計画案については、第三者支援専門家による調査報告書の作成が求められており、以下のように定められています。

- 第三者支援専門家は、債務者である中小企業者及び対象債権者から独立して公平な立場で事業の収益性や将来性等を考慮して、事業再生計画案の内容の相当性及び実行可能性等について調査し、原則として調査報告書を作成の上、対象債権者に提出し報告する。なお、債務減免等を要請する内容を含む事業再生計画案の場合は、調査報告書の作成は必須とし、かつ、その際の第三者支援専門家には弁護士が必ず含まれるものとする。

- 調査対象は、次のイからニの内容を含むものとし、債務減免等を要請する内容を含む事業再生計画案の場合、イからホの内容を含むものとする。また、事業再生計画案に記載がある場合は、ヘを含むものとする。

- イ 事業再生計画案の内容の相当性

- ロ 事業再生計画案の実行可能性

- ハ 金融支援の必要性

- ニ 金融支援の内容の相当性と衡平性

- ホ 破産手続で保障されるべき清算価値と比較した場合の経済合理性(私的整理を行うことの経済合理性)

- ヘ 地域経済への影響

債権者会議の開催と事業再生計画の成立

計画案に対する債権者の合意形成プロセスについては以下のように定められています。

- 中小企業者により事業再生計画案が作成された後、中小企業者、主要債権者及び第三者支援専門家が協力の上、原則として全ての対象債権者による債権者会議を開催する。債権者会議では、対象債権者全員に対して、事業再生計画案を説明し、第三者支援専門家は、債権者会議で、対象債権者全員に対し、事業再生計画案の調査結果を報告するとともに、事業再生計画案の説明、質疑応答及び意見交換を行い、対象債権者が再生計画案に対する同意不同意の意見を表明する期限を定める。

- 事業再生計画案に対して不同意とする対象債権者は、速やかにその理由を第三者支援専門家に対し誠実に説明するものとする。

- 中小企業者、主要債権者及び第三者支援専門家は、対象債権者等と協議の上、必要に応じて事業再生計画案を修正し、対象債権者の合意形成に努める。

- 全ての対象債権者が、事業再生計画案について同意し、第三者支援専門家がその旨を文書等により確認した時点で事業再生計画は成立し、中小企業者は事業再生計画を実行する義務を負担し、対象債権者の権利は、成立した事業再生計画の定めによって変更され、対象債権者は、金融支援など事業再生計画の定めに従った処理をする。

- 事業再生計画案について全ての対象債権者から同意を得ることができないことが明確となった場合は、第三者支援専門家は、本手続を終了させるものとする。なお、本手続が終了したときは、対象債権者は一時停止を終了することができる。

保証債務の整理

債務減免等の要請を含む事業再生計画の場合、当該債務の保証債務の整理を図るときは、保証人は、誠実に資産開示をするとともに、原則として、経営者保証に関するガイドラインを活用する等して、当該主債務と保証債務の一体整理を図るよう努めることが求められています。

計画成立後のモニタリング

計画が成立した後のモニタリングについては、以下のように定められています。

① 事業再生計画達成状況等のモニタリング

- イ 外部専門家や主要債権者は、事業再生計画成立後の中小企業者の事業再生計画達成状況等について、定期的にモニタリングを行う。但し、債務減免等の要請を含まない事業再生計画の場合には、主要債権者が中小企業者の協力を得て、モニタリングを行うことで足りる。

- ロ モニタリングの期間は、原則として事業再生計画が成立してから概ね3事業年度(事業再生計画成立年度を含む。)を目途として、企業の状況や事業再生計画の内容等を勘案した上で決算期を考慮しつつ、必要な期間を定めるものとする。

- ハ 主要債権者は、モニタリングの結果を踏まえ、中小企業者に対し、事業再生計画の達成に向けた助言を行う。

- ニ 主要債権者は、モニタリングの期間が終了したときには、中小企業者の事業再生計画達成状況等を踏まえ、その後のモニタリングの要否を判断する。

② 事業再生計画の変更等

上記①イのモニタリングの結果、事業再生計画と実績の乖離が大きい場合、中小企業者・主要債権者は乖離の真因分析を行うこととする。その上で、中小企業者・主要債権者は、経営規律の確保やモラルハザードの回避といった点を踏まえつつ、その真因分析を踏まえた対応、例えば、事業再生計画の変更や抜本再建、法的整理手続、廃業等への移行を行うことを検討する。また、廃業を選択することが適切と中小企業者及び主要債権者が判断する場合には、中小企業者と主要債権者双方が誠実に協力し、「廃業型私的整理手続」の利用の検討を含めて、手続間の円滑な移行に努めることとする。

廃業型私的整理手続との関係

再生型私的整理手続を検討する過程において、第三者支援専門家や主要債権者が事業の継続可能性が見込まれないと判断し、かつ、中小企業からも廃業の申出があった場合は、関係者は協力の上、後述する「廃業型私的整理手続」の適用も含めて、可能な対応を行なうことが求められています。

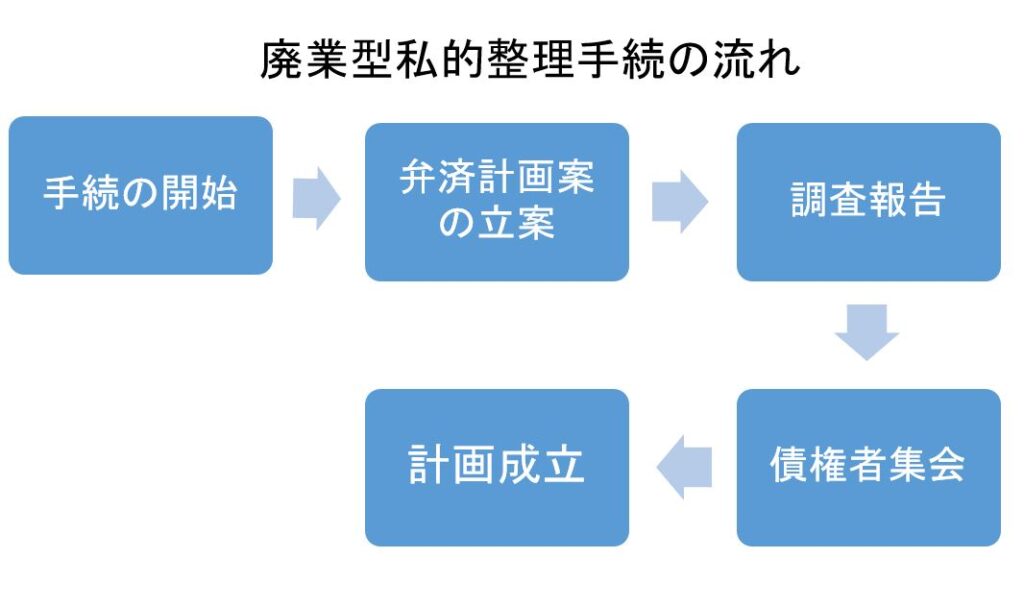

廃業型私的整理手続の流れ

次に、廃業型私的整理手続の流れについて解説します。

手続の開始

- 中小企業は、外部専門家とともに、主要債権者に対して、廃業型私的整理手続を検討している旨を申し出ることができます。

- 外部専門家は、主要債権者の意向を踏まえて、中小企業の資産負債及び損益の状況の調査検証や弁済計画策定の支援等を開始します。

- 中小企業及び外部専門家は、必要に応じて、上記②以降のタイミングで、主要債権者全員からの同意を得た場合は、一時停止の要請を行うことができ、対象債権者は、 以下の全ての要件を充足する場合には、一時停止要請に、誠実に対応することが求められています。なお、対象債権者が一時停止に応じた場合、中小企業及び外部専門家は、相当の期間内に後述の弁済計画案を策定し対象債権者に提示するものとし、これが適切になされない場合や、弁済計画案の策定状況について対象債権者からの求めに応じた適切な経過報告がなされない場合には、対象債権者は一時停止を終了することができるとされています。

- イ 一時停止要請が書面によるものであり、かつ、全ての対象債権者に対して同時に行われていること。

- ロ 中小企業者が、手続開始前から債務の弁済や経営状況・財務情報の開示等に誠実に対応し、対象債権者との間で良好な取引関係が構築されていること。

弁済計画案の立案

- 中小企業は、自ら又は外部専門家から支援を受けるなどして、相当の期間内に、廃業に向けて資産の換価等必要な対策を立案し、弁済計画案を作成します。

- 中小企業、外部専門家及び主要債権者は、経営・財務及び事業の状況に関する調査分析や弁済計画案作成の進捗状況に応じて適宜協議・検討を行ないます。この協議・検討には、必要に応じて、主要債権者以外の対象債権者も参加させることができます。

弁済計画案の内容

① 弁済計画案は、次の内容を含むことが求められています。

イ )自助努力が十分に反映されたものであるとともに、以下の内容を含むものとする。

- 企業の概況

- 財務状況(資産・負債・純資産・損益)の推移

- 保証人がいる場合はその資産と負債の状況

- 実態貸借対照表

- 資産の換価及び処分の方針並びに金融債務以外の債務の弁済計画、対象債権者に対する金融債務の弁済計画

- 債務減免等を要請する場合はその内容

ロ )弁済計画案における権利関係の調整は、対象債権者間で平等であることを旨とし、債権者間の負担割合については、衡平性の観点から、個別に検討する。

ハ) 破産手続で保障されるべき清算価値よりも多くの回収を得られる見込みがある等、対象債権者にとって経済合理性があることとする。

ニ) 必要に応じて、破産手続によるよりも、当該中小企業者の取引先の連鎖倒産を回避することができる等、地域経済に与える影響も鑑みた内容とする。

弁済計画案の調査報告

- 中小企業、外部専門家とともに、第三者支援専門家の候補者を公表されたリストから選定します。

- 中小企業は、第三者支援専門家の選任について、主要債権者全員からの同意を得ます(第三者支援専門家は、中小企業及び対象債権者との間に利害関係を有しない者であることが求められます。)。なお、上記①にかかわらず対象債権者全員から同意を得た場合は、リストにない第三者支援専門家を選定することもできます。

- 中小企業は、第三者支援専門家に支援を申し出ることができ、第三者支援専門家はその申出に対して、誠実に対応しなければなりません。第三者支援専門家は、債務者である中小企業及び対象債権者から独立して公平な立場で弁済計画案の内容の相当性及び実行可能性等について調査し、調査報告書を作成の上、対象債権者に提出し報告します。なお、債務減免等を要請する内容を含む弁済計画案の場合は、第三者支援専門家には弁護士が必ず含まれていなければなりません。

- 調査対象は、次の内容を含むものことが求められています。

- イ 廃業の相当性

- ロ 弁済計画案の内容の相当性

- ハ 弁済計画案の実行可能性

- ニ 債務減免等の必要性

- ホ 債務減免等の内容の相当性と衡平性

- ヘ 破産手続で保障されるべき清算価値と比較した場合の経済合理性(私的整理を行うことの経済合理性)

- ト 地域経済への影響

債権者会議の開催と弁済計画の成立

- 弁済計画案が作成された後、中小企業、主要債権者及び第三者支援専門家が協力の上、原則として全ての対象債権者による債権者会議を開催します。債権者会議では、対象債権者全員に対して、弁済計画案を説明し、第三者支援専門家は、債権者会議で、対象債権者全員に対し、弁済計画案の調査結果を報告するとともに、弁済計画案の説明、質疑応答及び意見交換を行い、対象債権者が弁済計画案に対する同意不同意の意見を表明する期限を定める必要があります。

- 弁済計画案に対して不同意とする対象債権者は、速やかにその理由を第三者支援専門家に対し誠実に説明しなければなりません。

- 全ての対象債権者が、弁済計画案について同意し、第三者支援専門家がその旨を文書等により確認した時点で弁済計画は成立し、中小企業は弁済計画を実行する義務を負い、対象債権者の権利は、成立した弁済計画の定めによって変更され、対象債権者は、債務減免等など弁済計画の定めに従った処理をします。

- 弁済計画案について全ての対象債権者から同意を得ることができないことが明確となった場合は、第三者支援専門家は、本手続を終了させます。手続が終了したときは、対象債権者は一時停止を終了することができます。

保証債務の整理

中小企業の債務について廃業型私的整理手続を実施する場合において、当該債務にかかる保証人が保証債務の整理を図るときは、誠実に資産開示をしなければなりません。

また、原則として、経営者保証に関するガイドラインを活用する等して、当該主債務と保証債務の一体整理を図るよう努めることとすると定められています。

弁済計画成立後のモニタリング

外部専門家と主要債権者は、弁済計画成立後の計画達成状況等について、モニタリングを行うことが定められています。

【第三者支援専門家】

中小企業事業再生GLの実務上の大きな特徴は「第三者支援専門家」の存在です。

GLでは第三者支援専門家は「弁護士、公認会計士等の専門家であって、再生型私的整理手続及び廃業型私的整理手続を遂行する適格性を有し、その適格認定を得たものをいう」と定義され、候補者リストが公開されています。

リストは、中小企業基盤整備機構と事業再生実務者協会からそれぞれ公表されており、中小企業活性化協議会手続や事業再生ADRといった従前からの準則型私的整理手続きの実務に携わった経験のある弁護士、公認会計士の方々が名を連ねています

中小企業はGLを活用する場合、このリストから第三者支援専門家を選び、関与を依頼しなければなりません。

第三者支援専門家が、一連の手続きの中で実質的にどのような役割を果たすか?は、大きな意味を持ちます。

GLにおいては、手続きの遂行に当たって、「中小企業者」「主要債権者」「対象債権者」「外部専門家」そして「第三者支援専門家」といった様々な関係者が登場します。

それぞれの関係者が手続きの中でどのような役割を果たさねばならないか?はGLや「『中小企業の事業再生等に関するガイドライン』Q&A」にそれなりに詳細に記載されていますが、実際の実務にあたってこれで十分か?と言われると疑問符がつきます。

特に第一の当事者である中小企業にとっては手続きをそのように進めていけば良いか?を判断するだけの十分な知識や経験を有していることはまずあり得ず(「再生慣れ」している中小企業も稀にいますが)、関係者の中の誰に相談したらよいのか?は非常に悩ましいところです。

こうした中で、第三者支援専門家はどのような役割を果たせばよいのか?

GLをサラリと読む範囲では、第三者支援専門家の役割としては、

- 事業再生計画案の立案に際し、中小企業者、外部専門家、主要債権者とともに「適宜協議・検討を行う」

- 計画案の内容の相当性及び実行可能性等について調査し、調査報告書を作成し債権者会議で報告する

- 計画に対する不同意債権者/計画修正への対応

- 計画成立時の通知

- 不成立時の計画終了

等が挙げられます。

ところが、実際に上記の役割を「サラリと」こなすには相当な知識と経験が必要と思われます。

上記役割を完遂するには、①~⑤に文字で示された以外の様々な水面下での調整/報告/連絡/相談/決断が求められるはずだからです。

そうした意味では、第三者支援専門家がこうしたいわゆるプロジェクトマネジメント業務を十分にこなせる力量を持っているか否か?が、手続の円滑な進行に大きな影響を及ぼすと考えられます。場合によっては手続きの成否に影響が出るかも知れません。

第三者支援専門家は、中小企業事業再生GLの実務上のキーパーソンと言っても良いと思われます。

【GLが機能するには】

さて、こうしてスタートした中小企業事業再生GLは果たして機能するでしょうか?機能するとしたらどのような前提条件や環境が必要なのでしょうか?

GLでは手続きの開始にあたり「中小企業者」が、「外部専門家」等と相談し、「第三者支援専門家」を選定し、「主要債権者」に申し出ることになっています。

つまり、最初のアクションを主体的に起こすのは中小企業であるというニュアンスです。

しかしながら現実には、経営不振に陥った中小企業が、そもそもGLの存在を知っていて、かつ利用を決断し、GLやQ&Aを読んで内容を理解し、具体的な行動に起こすことができるのか?と考えると、いささか難しいと言わざるを得ません。

中小企業の事業再生に何らかの形で関わってきて一定の知識や経験を有していないと、例えば、顧問の会計士や取引金融機関の担当者でも、GLの存在すら知らない、というケースは十分想定されます。

こうした情報を持っていて判断できる経験を有しているのは取引金融機関の本部にある「再生関連部署」のスタッフが現実的と思われます。

営業店の担当者が中小企業の実状を本部と相談し、本部のスタッフがGLの活用を検討/判断した上で、営業店経由で中小企業の経営者にその旨を提案する。

つまり、最初のアクションは金融機関が起こすというパターンが多いのではないか?ということです。

実はこのパターンは中小企業活性化協議会の手続きが開始される際の初期動作と同じです。

協議会は常々地域の金融機関の本部の「再生関連部署」と連携を取っており、対応が必要な企業についての事前相談に乗るなどの活動を行なっているようです。

金融機関の「再生関連部署」はこうした「再生対象企業」への対応策として活性化協議会のみならずいくつかオプションを持っています。規模の大きな企業であれば事業再生ADRがありますし、中小/零細企業に対しては協議会手続き以外に「経営改善支援センター」の支援メニューである「経営改善計画策定支援事業」(いわゆる405事業⇒実は2022年4月より「経営改善支援センター」自体が中小企業活性化協議会に統合されていますが、この事業自体は存続します)の活用もあり得ます。

GLはこうした「再生関連部署」の持ち札に新たに加えられた、という位置づけになると思います。

では、金融機関の「再生関連部署」の選択肢の中からGLが選ばれる条件は何なのでしょうか?

現時点ではいまひとつそのイメージが湧かない、というのが正直なところです。

GLが想定している対象となる中小企業(個人事業主も含む)の層は、前述した「中小企業活性化協議会手続」や「経営改善計画策定支援事業」の対象層と重なっている(前者の対象企業は後者よりやや規模が大きいようです)と思われます。

つまり、競合する手続きが既に2つあるということです。

競合先を差し置いてGLが選ばれる差別化要因は何か?

このあたりがはっきりしない印象です。

中小企業活性化協議会はコロナ禍以降、対象企業が増加し多忙を極めていると聞きます。

GLが多忙な協議会が引き受けきれない分の受皿となり得るのか?

しかし一方で「経営改善計画策定支援事業」の方は利用者が先細り傾向にあると聞いています。

協議会で溢れた分をGLと「経営改善計画策定支援事業」で奪い合うことになるのか?

制度としてのGLが機能するか否かを判断する視点としてはこうした切り口もあるかもしれません。

また、個々の中小企業の再生手続きが機能するか否かは、先ほども触れた第三者支援専門家の力量に左右される部分が大きいと思われます。

このあたりはリストに記載されている候補者の方々に期待したいです。

とはいえ中小企業事業再生ガイドラインはまだスタートしたばかり。

今後どのような形で普及していくのか?窮境に置かれた中小企業にとって使い勝手の良い制度となることを期待しつつ、見守っていきたいと考えます。

(この稿おわり)

ユニカイブの関連記事はこちら

中小企業活性化協議会発足;再生支援協議会とは何が変わった?どう活用する?

こんにちはHill Andonです。日本語で書くと昼行燈と申します。

サイトオーナー兼管理人兼編集長兼メインライターです。

中小企業のみなさん向けに、エグゼクティブコーチング・経営改善支援・補助金申請支援などを行なっている、フリーランスの経営コンサルタント。中小企業庁の「認定経営革新等支援機関」でもあります。

よろしくお願いします。